Тут в трейдерском сообществе разгорелась небольшая дискуссия по поводу поста Андрея Мовчана. Хочу вложить свои скромные 5 копеек в эту общую копилку.

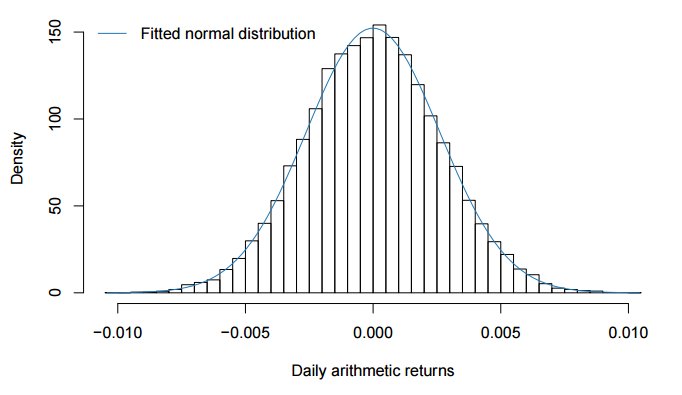

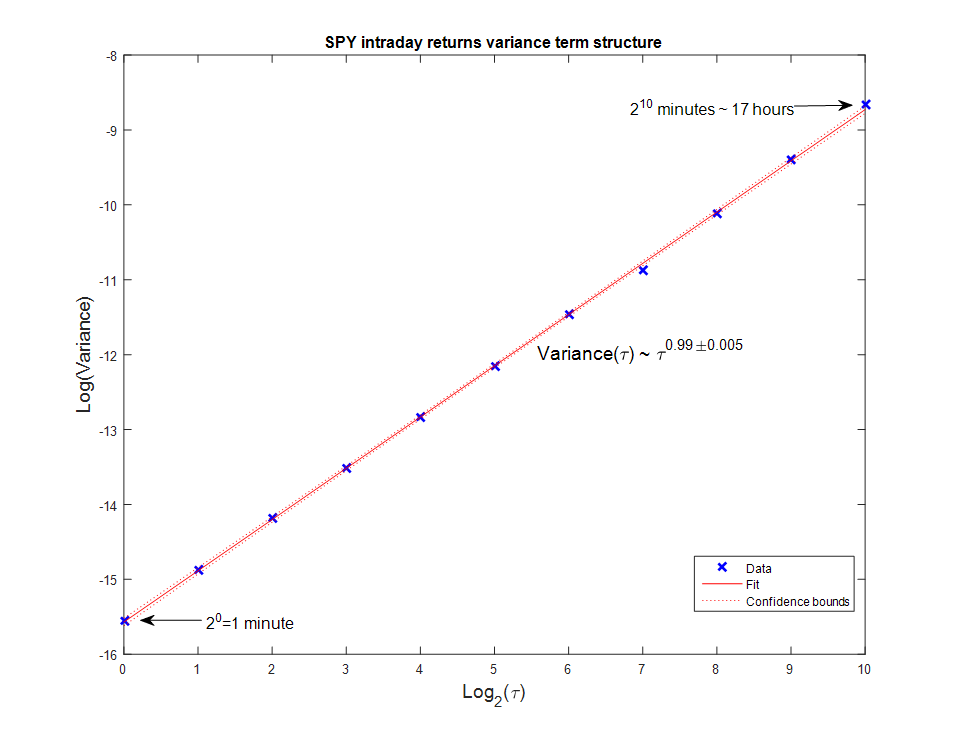

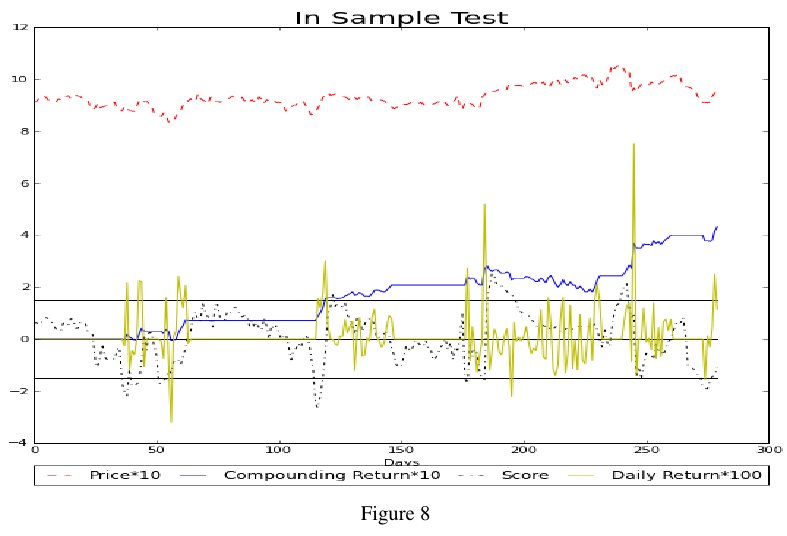

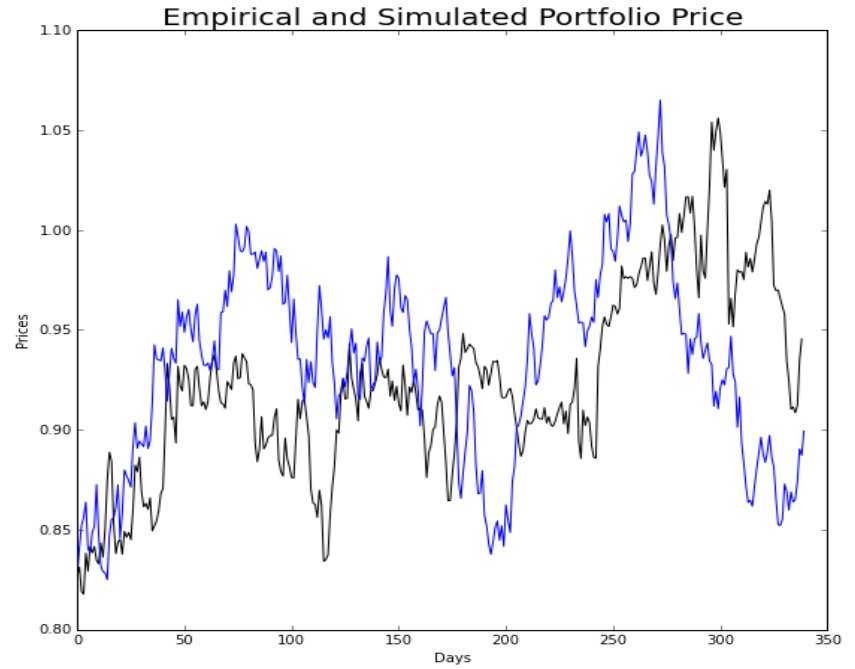

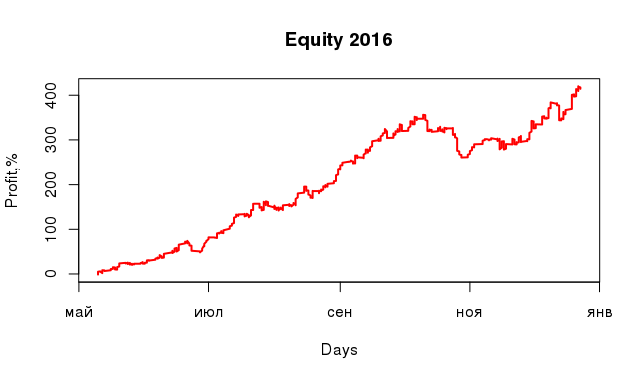

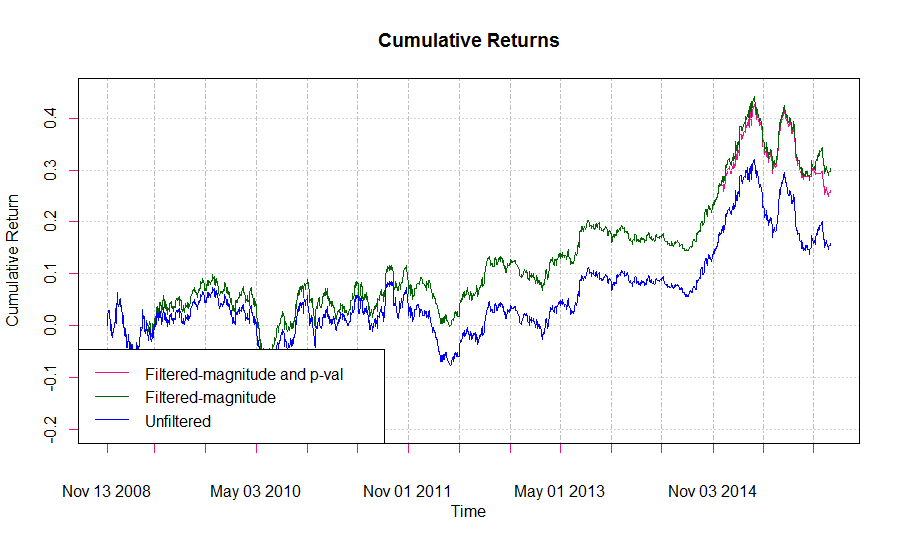

Трудно не согласиться с утверждением, что инвестиции имеют положительное матожидание в долгосрочной перспективе, это, как и пишет А.Мовчан, определено перетеканием доходов реального сектора на рынок. Верно и то, что величина у этого матожидания небольшая в абсолютных цифрах (но может стать значительной по закону сложного процента). В агоритмической торговле, в частности в высокочастотной (или внутридневной), тоже есть фундаментальное свойство рынка, которое позволяет добиться на продолжительном отрезке времени положительной доходности, и это точно так же неизбежно, как и при правильном (диверсифицированном и долгосрочном) инвестировании в акции компаний. Это свойство заключено в mean-reverting характере биржевой торговли. Я специально не говорю про цену, потому что это понятие гораздо шире движения цен, являющегося, по сути только следствием. Пока на бирже есть продавцы и покупатели, и пока между ними существует определенный баланс, высокочастотные алгоритмы будут существовать всегда. Если вы увидите, что цены стали двигаться по прямой, то поймете, что автоматические стратегии зарабатывать перестали ( хотя, я думаю на прямой линии заработать будет намного проще, и без всякой автоматизации).

(далее…)

Свежие комментарии