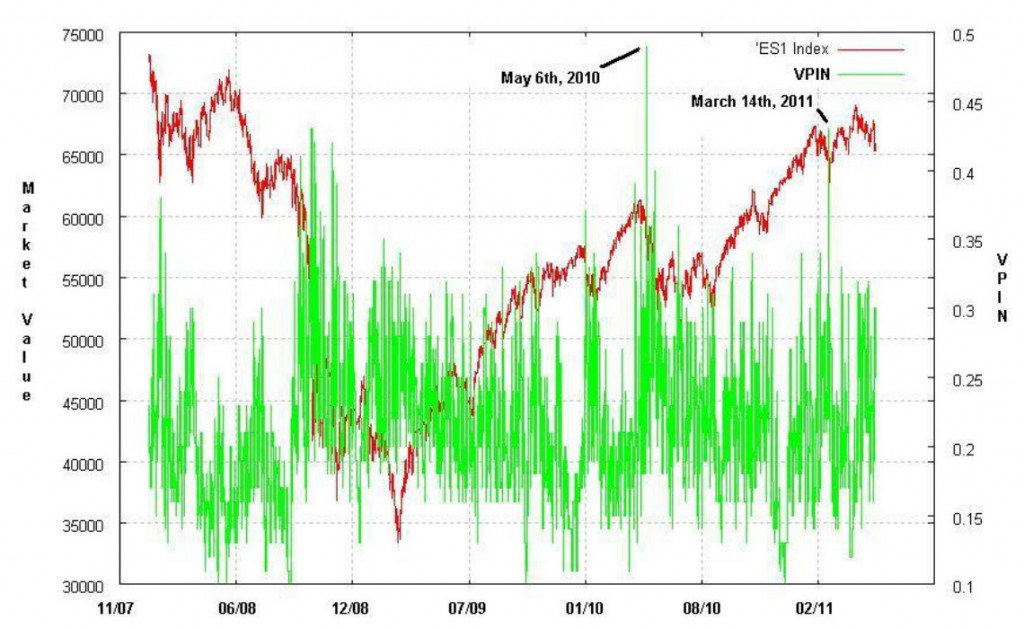

Для проверки робастности нашего вычисления VPIN мы продемонтрируем применение этой метрики для двух наиболее активно торгуемых фьючерсных контрактов : E-mini S&P500 (торгуемый на СМЕ) и фьючерс на сырую нефть WTI (торгуемый на NYMEX). Выборка взята на интервале с 1 января 2008 года по 6 июня 2011 года, сшитая по точкам наибольшего объема в дни экспираций. Размер пакета возьмем равным 1/50 от среднего дневного объема нашей выборки (V). Параметры вычисляются в скользящем окне размером n=50 ( что эквивалентно одному среднему дню по объему).

(далее…)

Измерение токсичности потока ордеров. VPIN для HFT. Часть 3

Измерение токсичности потока ордеров. VPIN для HFT. Часть 2

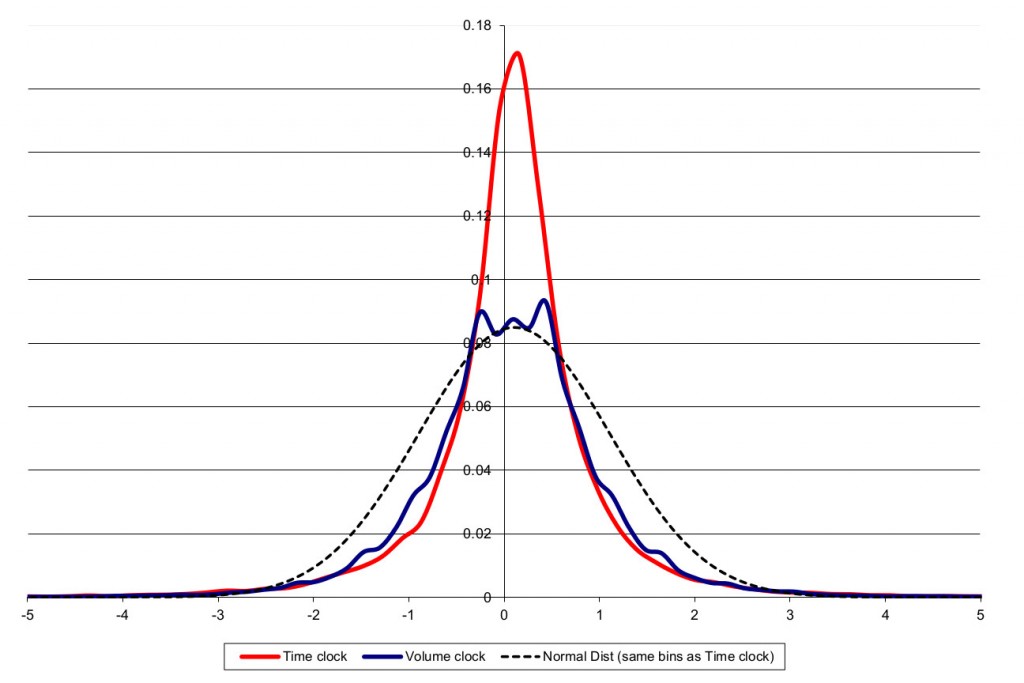

Стандартный подход к вычислению PIN состоит в нахождении методом максимального правдоподобия ненаблюдаемых параметров  описывающих стохастический процесс трейдов, и последующем вычислением PIN из этих параметров. Мы представим аналитическую оценку токсичности, не требующую промежуточного вычисления ненаблюдаемых величин. Мы обновляем нашу метрику в привязке к объемам для учета скорости прибытия новой информации на рынок. Эта метрика, которая называется VPIN, предоставляет простую оценку токсичности потока ордеров в высокочастотном окружении.

описывающих стохастический процесс трейдов, и последующем вычислением PIN из этих параметров. Мы представим аналитическую оценку токсичности, не требующую промежуточного вычисления ненаблюдаемых величин. Мы обновляем нашу метрику в привязке к объемам для учета скорости прибытия новой информации на рынок. Эта метрика, которая называется VPIN, предоставляет простую оценку токсичности потока ордеров в высокочастотном окружении.

(далее…)

Измерение токсичности потока ордеров. VPIN для HFT. Часть 1

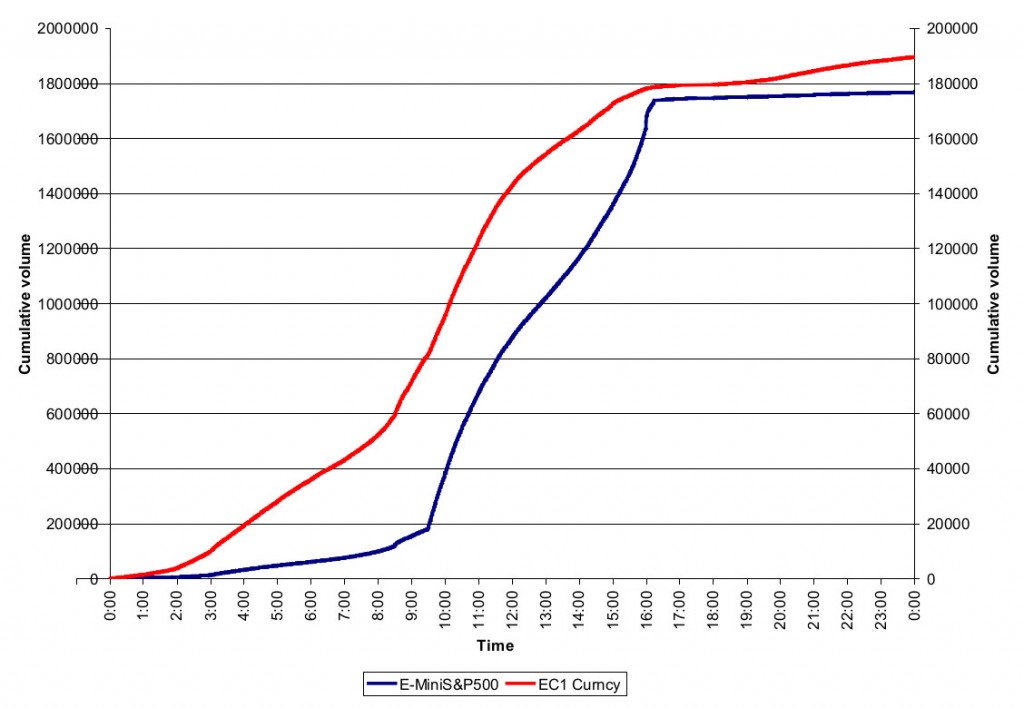

В статьях об индикаторе PIN мы определили, что на рынке присутствуют два типа трейдеров - информированные и неинформированные. Заявки неинформированных трейдеров всегда подвержены adverse selection risk со стороны информированных. Ситуация, когда после исполнения таких заявок цена движется в невыгодную для неинформированных участников сторону, называется токсичностью потока ордеров. Индикатор PIN служил для измерения этой токсичности, в данной статье мы рассмотрим усовершенствованный индикатор VPIN, который применим и для высокочастотной торговли. Цикл статей основан на публикации Maureen O’Hara "Flow Toxicity and Liquidity in a High Frequency World". Будет все описываться очень подробно, потому что, кроме нахождения непосредственно VPIN, в этой публикации много интересных выводов и фактов.

(далее…)

Стратегия с классификацией ордеров по времени жизни. Часть 2

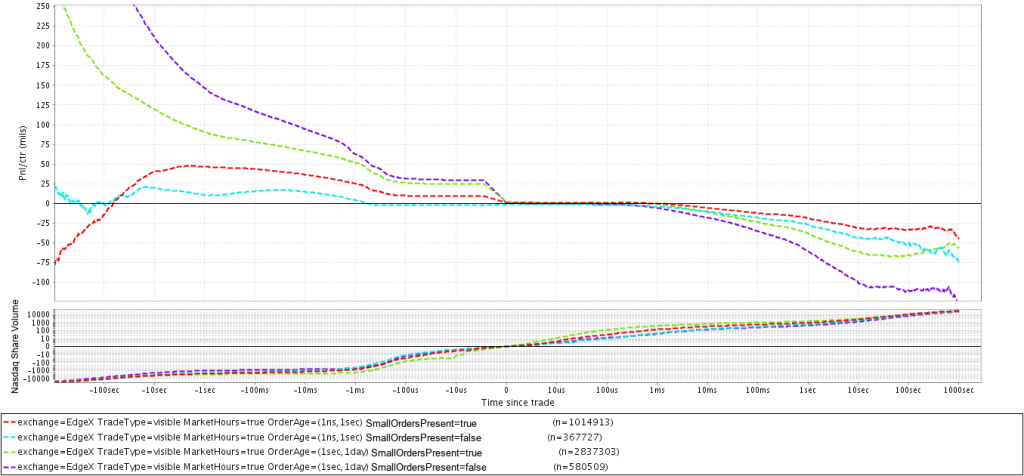

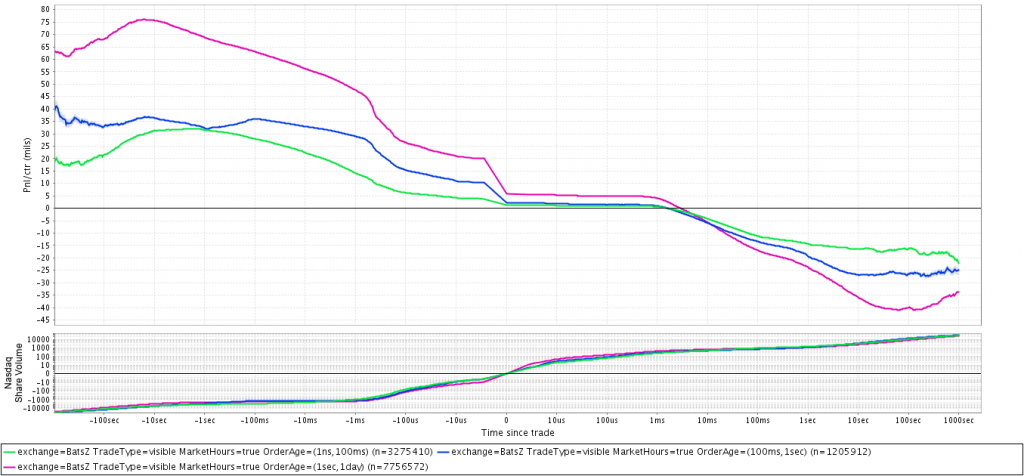

В прошлой части нами было сделано наблюдение, что для присутствующих на рынке высокочастотных алгоритмов характерна высокая частота отмены биржевых ордеров. В данной статье мы уделим внимание еще одной особенности HFT роботов - малому объему ордеров, генерирумых подобными стратегиями.

(далее…)

Стратегия с классификацией ордеров по времени жизни. Часть 1

Неплохую идею для высокочастотного трейдинга подсказал Kipp Rogers в своем блоге. Идея несложная, но требующая подробного объяснения, поэтому попробую изложить ее в двух статьях.

Автор предположил, что лучшее исполнение ордеров, отправленных на биржу, скорее возможно получить, торгуя с трейдерами - людьми, вручную отправляющими приказы, чем с компьютерами, то есть контрагентами с автоматическим выставлением. Высокочастотные роботы отправляют приказы на биржу только в том случае, если они видят возможность быстрого снятия прибыли или ищут наилучшую цену исполнения для больших объемов, что делает соревнование с ними очень тяжелой задачей. С другой стороны, трейдеры, торгующие вручную ( под ними могут подразумеваться и автоматические программы с медленными алгоритмами ) , выставляют приказы с большим временем жизни (до отмены или исполнения), меньше внимания уделяют мгновенной цене и, как правило, имеют идею о направлении движения цены при входе в рынок, что также дает представление о поведении их ордеров.

(далее…)

Алгоритмы маркетмейкера. Часть 5

Продолжаем разбирать численное решение уравнения Хамильтона-Якоби-Беллмана. В прошлой части мы составили выражение для оператора  , в котором есть слагаемые, получить значение которых можно из реальных данных. Во-первых, что из себя представляют дифференциальные матрицы

, в котором есть слагаемые, получить значение которых можно из реальных данных. Во-первых, что из себя представляют дифференциальные матрицы  . Это матрицы размерностью

. Это матрицы размерностью  , где, для

, где, для  (согласно определению в части 4) в ячейках [j,j] стоят -1, если

(согласно определению в части 4) в ячейках [j,j] стоят -1, если  и 1 в остальных случаях, в ячейках [j,j+1] стоят 1, если

и 1 в остальных случаях, в ячейках [j,j+1] стоят 1, если  и 0 в остальных случаях, и в ячейках [j,j-1] стоят -1, если

и 0 в остальных случаях, и в ячейках [j,j-1] стоят -1, если  и 0 - в остальных случаях. Как составить матрицу

и 0 - в остальных случаях. Как составить матрицу  , я думаю, вы догадаетесь сами, взглянув на ее определение в части 4 цикла статей.

, я думаю, вы догадаетесь сами, взглянув на ее определение в части 4 цикла статей.

(далее…)

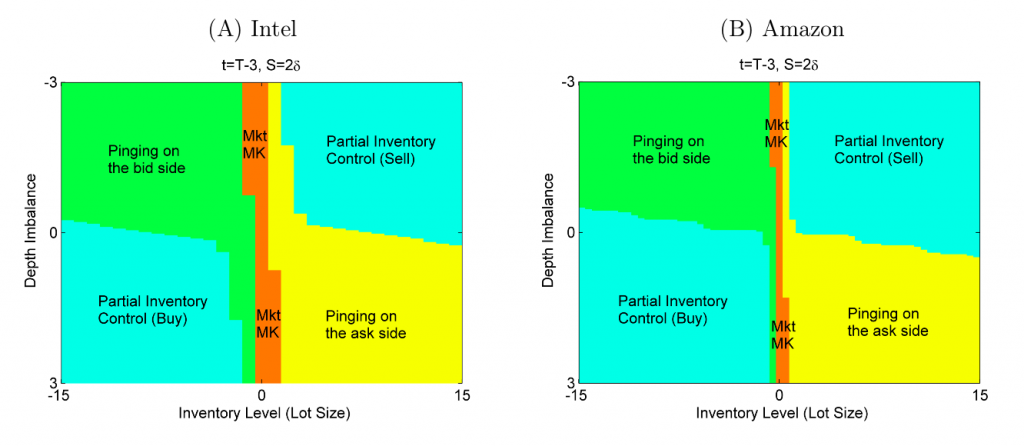

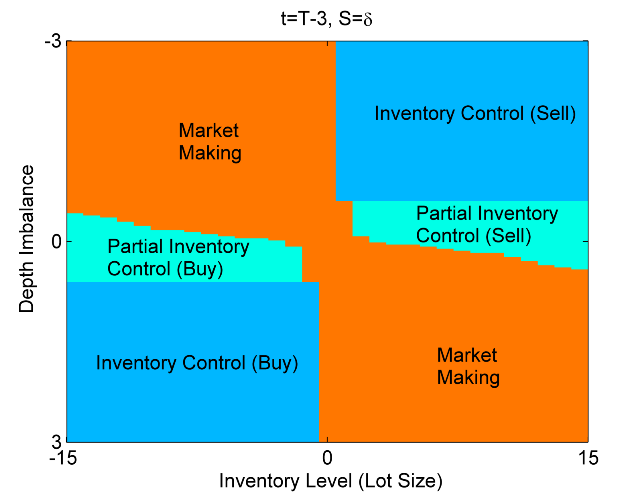

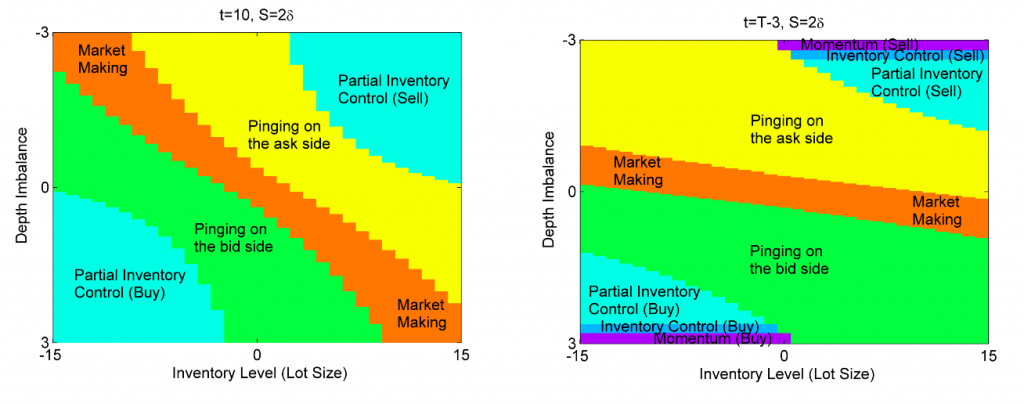

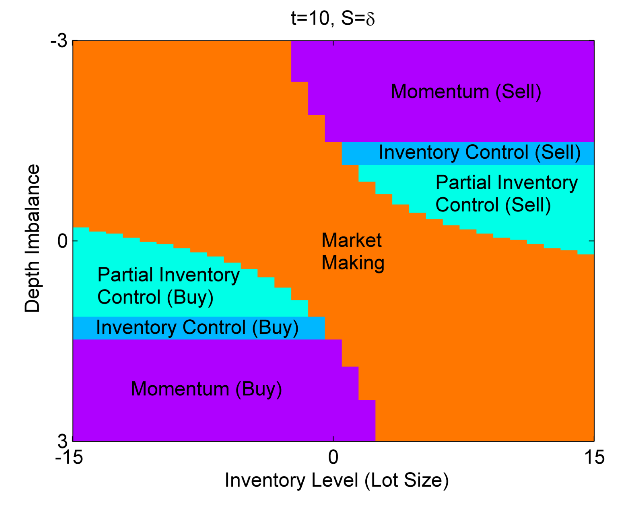

Алгоритмы маркетмейкера. Часть 4

В этой части статьи мы найдем численное решение системы уравнений оптимального управления позицией маркетмейкера. Такое решение легко запрограммировать и использовать в реальной торговле для контроля за лимитными и маркет ордерами в соответствии с полученными стратегиями  . Для упрощения разложим функцию владения на слагаемые, чтобы получить сокращенную функцию владения

. Для упрощения разложим функцию владения на слагаемые, чтобы получить сокращенную функцию владения  , которая представляет собой только динамическую составляющую основной функции:

, которая представляет собой только динамическую составляющую основной функции:

(далее…)

Алгоритмы маркетмейкера. Часть 3

Продолжаем разбирать работу JIANGMIN XU "Optimal Strategies of High Frequency Traders". Чтобы составить уравнение оптимального контроля, сначала сформулируем проблему оптимизации алгоритма при используемых стратегиях  , как достижение максимума следующего матожидания:

, как достижение максимума следующего матожидания:

(далее…)

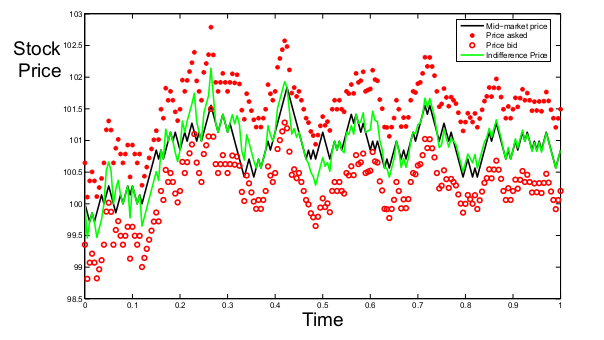

Алгоритмы маркетмейкера. Часть 2

В прошлой части мы рассмотрели оптимальное управление inventory risk в маркетмейкерском алгоритме. Напомню, что формулы для нейтральной цены и оптимального спреда между лимитными ордерами были получены при допущении, что цена следует геометрическому броуновскому движению. Управление inventory risk для моделей цены, более приближенными к реальности, рассматривается, например, в статье Pietro Fodra & Mauricio Labadie "High-frequency market-making with inventory constraints and directional bets" . Однако, применить напрямую на практике алгоритмы из этих статей вряд ли получится, так как в них не учитывается действие adverse selection risk . Поэтому в данной части рассмотрим работу JIANGMIN XU "Optimal Strategies of High Frequency Traders", в которой автор делает попытку учесть этот вид риска.

(далее…)

Алгоритмы маркетмейкера. Часть 1

В биржевой торговле существует ряд алгоритмов, которые можно отнести к маркетмейкерским. Как правило, это означает выставление лимитных ордеров по обе стороны стакана, то есть как на покупку, так и на продажу, и целью такого алгоритма является получение прибыли от спреда - разницы между этими лимитными ордерами. Простейшая стратегия подобного рода - постановка ордеров одновременно на лучший бид и лучший аск - будет убыточной из-за действия следующих факторов:

(далее…)

Свежие комментарии