Статья из блога Jonathan Kinlay, в которой есть очень правильные наблюдения, относящиеся к высокочастотным стратегиям.

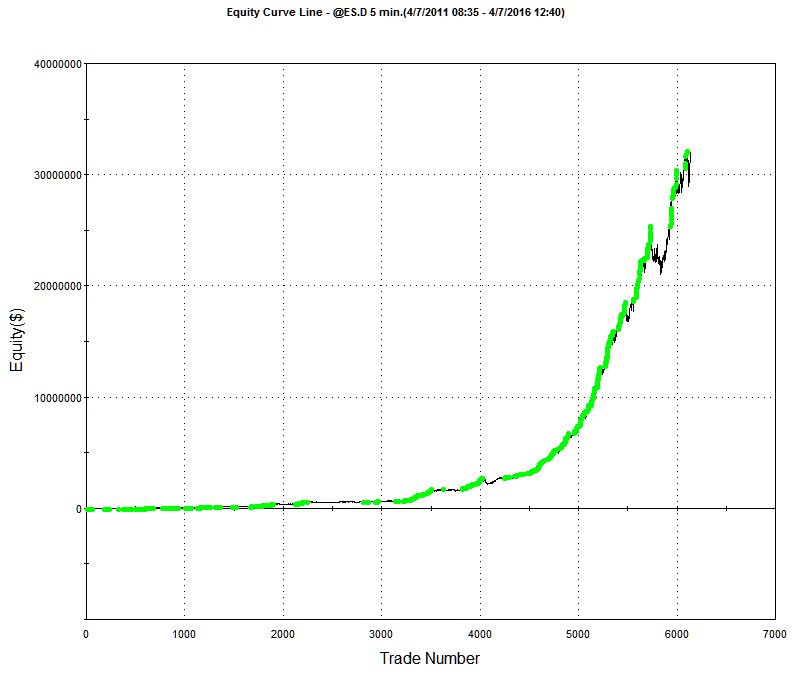

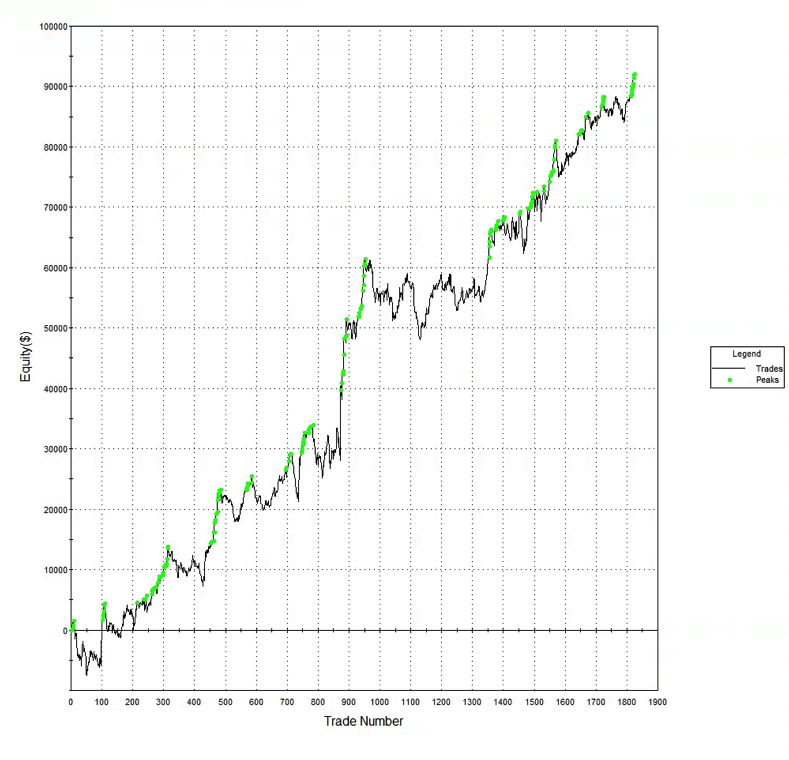

Один талантливый молодой разработчик пришел ко мне с интересной кривой прибыльности высокочастотной стратегии, которую он создал на фьючерсах E-mini (рисунок в заглавии).

Очевидно, что он использовал технику мани менеджмента, так любимую многими разработчиками алгоритмов на фьючерсах. Я предложил ему посмотреть, как будет чувствовать его стратегия при торговле тысячным лотом E-mini, при падении рынка на 20 пунктов. Внутридневная просадка в 100 000$ может сделать такой алгоритм гораздо менее привлекательным. С другой стороны, если вы уже заработали миллионы долларов на стратегии, то можете не особо беспокоиться по этому поводу.

Более важная критика техник мани менеджмента состоит в том, что они обычно очень зависимы от ценового пути. Если вы начали торговать довольно близко к одному из периодов просадки, которые почти незаметны на графике, это может привести к катастрофическим последствиям для вашего торгового счета. Единственный путь избежать этого - это протестировать стратегию сотни и тысячи раз с использованием моделирования Монте-Карло. Такой тест может ясно показать, что риск разорения гораздо выше, чем это следовало из одного бэктеста.

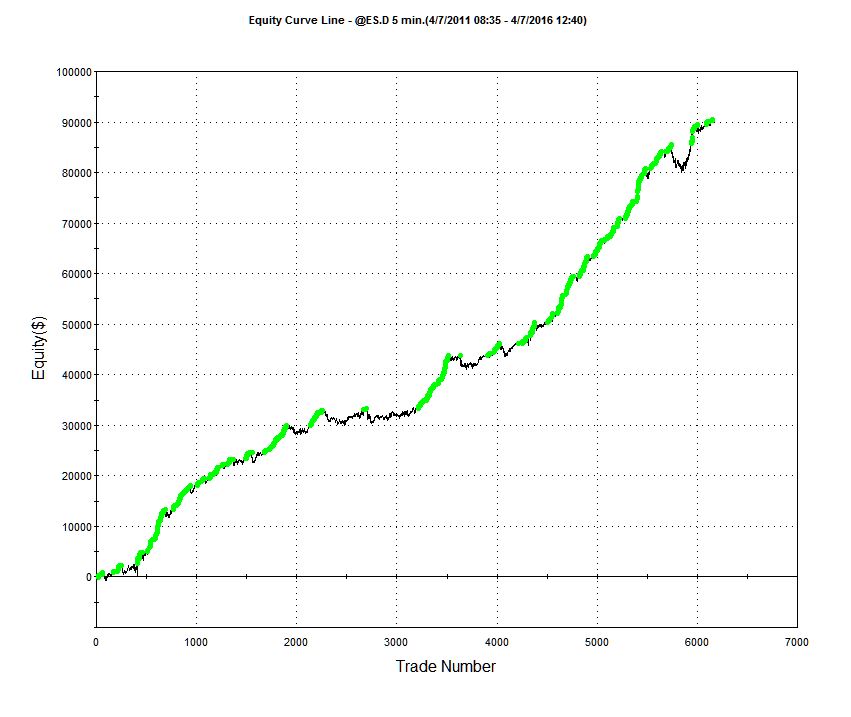

Затем я спросил его, как стратегия входит в позицию - пассивно, посылая лимитные ордера на покупку или продажу, или агрессивно, пересекая спред для продажи на биде и покупая на аске. У меня было предположение, что он скажет, учитывая объемы сделок в стратегии, и он его подтвердил, ответив, что алгоритм использует пассивные входы и выходы. Оставляя пока возможность исполнения 1000 контрактов при таком виде входа, я попросил показать кривую прибыльности для одного контракта в этой стратегии, без применения мани менеджмента. Она все еще выглядела впечатляющей:

Критические замечания по поводу пассивных стратегий

Есть определенные допущения, видимые в выше показанных результатах, одно из которых - вероятность исполнения ордера. Обычно в розничных программных платформах, таких, как например Tradestation, сделано допущение при тестировании, что ваши ордера будут исполнены, если сделки в данных происходят по цене вашего лимитного ордера. Предположение о 100% исполнении ордера в высшей степени нереалистично.Ваши ордера учавствуют в соревновании за приоритет в очереди заявок с ордерами многих тысяч других трейдеров, включая HFT компании, которые стараются опередить вас в каждый момент времени. Вследствие, реальная вероятность исполнения намного ниже - от 10% до 20%.И это в случае удачи. А многие случаи исполнения будут "токсичны" - ордера на покупку исполнятся как раз перед движением рынка вниз, а ордера на продажу - перед движением вверх. В результате, реальная производительность стратегии будет далека от красивых графиков гипотетических кривых прибыльности.

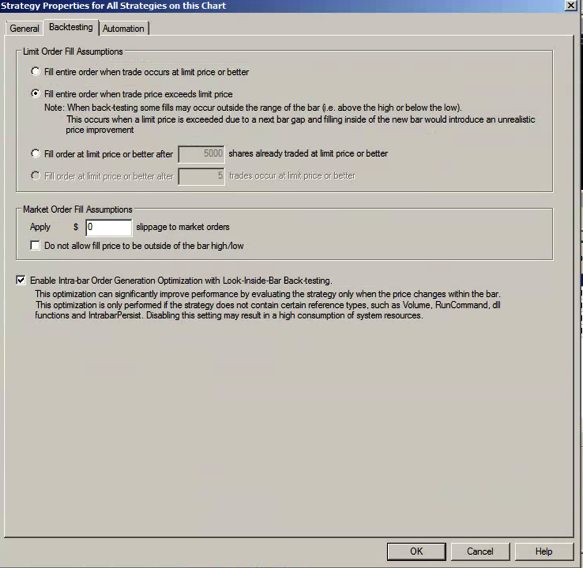

Один из путей учесть эту проблему - это сделать намного более консервативное допущение, что ваши лимитные ордера будут исполняться только если цена пересечет их. Это может быть сделано в Tradestation путем выбора правильной установки в настройках бэктеста:

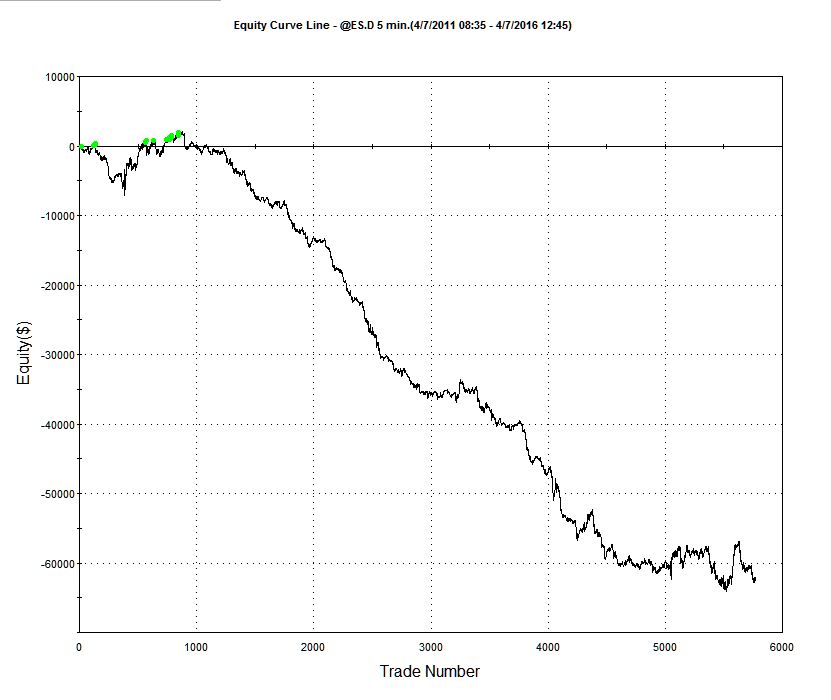

Производительность стратегии в результате часто выглядит совсем другой при таких консервативных настройках, и в нижеприведенном графике нет ничего удивительного:

Конечно, примененные консервативные предположения также нереалистичны: многие ордера на продажу торговой системы возможно будут исполнены по их цене, даже если рынок не пошел вверх (или вниз, в случае ордеров на покупку).К тому же, если они не исполнились в течение интервала времени, в котором были выставлены, то могут быть исполнены в следующем интервале. Но реальность все же ближе к графику прибыльности при более консервативных настройках, чем при более оптимистичных. Но если стратегия демонстрирует хорошую производительность как при пессимистичных, так и при оптимистичных допущениях о вероятности исполнения, то есть большой шанс, что она подтвердит это на практике.

Пример высокочастотной стратегии на акциях

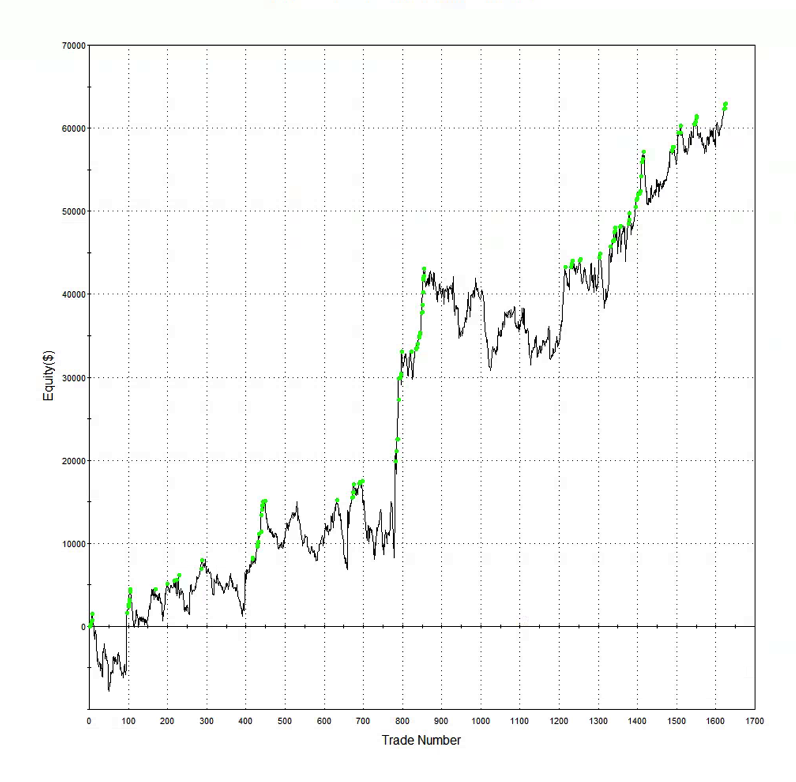

Далее сравним стратегию на фьючерсах с примером подобной высокочастотной стратегии на акциях. При оптимистичной вероятности исполнения кривая эквити выглядит так:

При более консервативных настройках кривая очевидно хуже, но стратегия продолжает демонстрировать хорошую производительность. Другими словами, даже если рынок движется против алгоритма в каждом отдельном ордере, торгуя по более высокой цене после заполнения ордера на продажу, или по более низкой цене в случае ордера на покупку, стратегия продолжает делать деньги:

Микроструктура рынка

Здесь есть фундаментальная причина в разности поведения двух стратегий при различных вариантах исполнения, которые соответствуют очень разным микроструктурам рынков фючерсов и акций. В случае стратегии на E-mini средняя сделка может быть, скажем на 50$, что эквивалентно только 4 тикам ( каждый тик стоит 12,5$). Таким образом коэффициент отношения средней сделки к шагу цены = 4:1. В стратегии на акциях при похожей средней цене сделки размер шага цены может быть и около 1 цента. Для фьючерсной стратегии, пересечение спреда для входа и выхода более чем в очень ограниченном количестве случаев ( или пропуске входов в случае лимитных ордеров) быстро уничтожит всю прибыльность системы. Высокочастотная стратегия на акциях, с другой стороны, будет работать устойчивей, из-за малого размера шага цены.

Конечно, есть много других трудностей в HFT торговле акциями, от которых системы на фьючерсах не страдают, например множество бирж, где акции торгуются. Это значит, например, что в консолидированном потоке рыночных данных ваша система может увидеть возможности, которые нельзя реализовать в действительности, из-за эффектов задержек в этом потоке. Таким образом, прибыльность высокочастотных стратегий на акциях часто завышена при использовании консолидированных потоков маркет даты. Фьючерсы, которые торгуются на одной бирже, не подвержены этому. Есть еще много различий в микроструктуре рынков фьючерсов и акций, которые должен учитывать грамотный разработчик. Но, в общем случае, можно утверждать, что акции являются более легким стартовым акивом для разработки высокочастотных систем, по сравнению с фьючерсами.

Если сравнивать входы по рынку на es и акциях, то правильней исходить из размера открываемой позиции. На es это будет около 100 тыс долл на 1 контракт. Медианная цена акций на NYSE около 20 долл: для входа на 100 тыс это 5000 акций. Потери при входе маркетом с минимальным спредом в 0.01 долл и при наличии нужной ликвидности будут 5000*0,01 = 50 долларов против 12.5 на es.

Чем дороже будет акция тем меньше будут потери на спреде для входа в позицию. Но часто чем выше стоимость акции, тем больше и спред на ней.

А если сравнить вход в es на бОльшее число контрактов, то для акций ситуация будет еще печальней. К тому же короткая продажа только на ап тике, что иногда может послужить причиной еще более худшего исполнения.

На фьючерсах есть понятие Margin, в дизайне контракта. Для ES это 500$ на 1 лот, если не ошибаюсь.

Интересно, а как осуществлялось сэмплирование методом Монте Карло? Бралось какое то параметрический распределение и калибровалось по истории или это бутстрэп истории просто?