Продолжение. Первая часть см. здесь.

Действия по тику

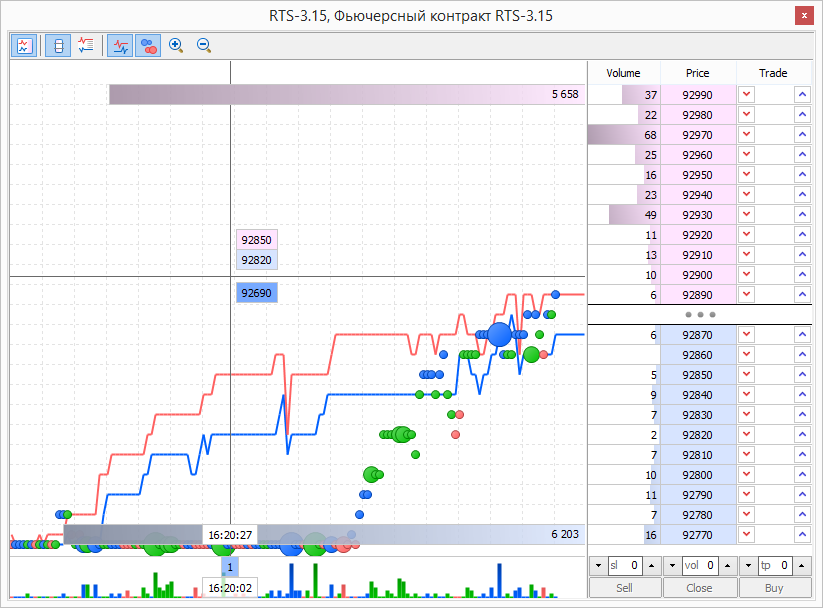

Тик получаем из API, когда какая-то часть стакана обновляется ( лучший бид или аск, либо их объемы). Внутри кода взаимодействия с API (tws) есть подпрограмма, которая следит за приходом такого обновления и вызывает соответсвующую функцию.

(далее…)

Свежие комментарии