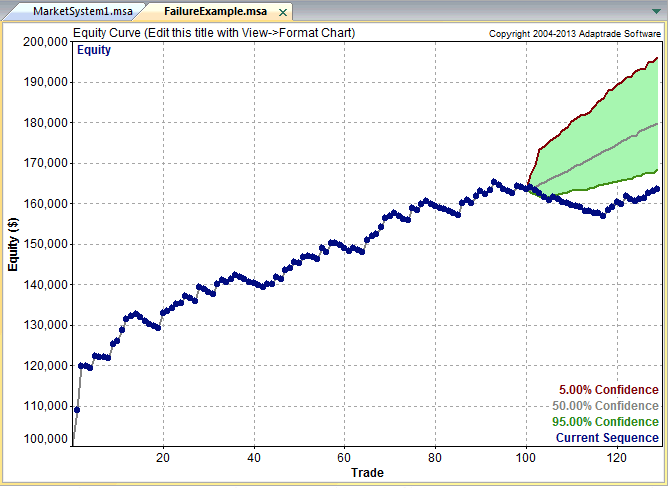

Одной из проблем, с которыми сталкиваются алготрейдеры, использующие автоматические стратегии, особенно в долгосрочном периоде, является оценка текущего состояния алгоритма в том смысле, работает ли он в рамках производительности, которая была получена на бэктесте, или стратегия уже перестала действовать при современном состоянии рынка. В зависимости от этой оценки, трейдер должен принять решение, продолжать ли использовать текущий алгоритм в том виде, в каком он работал раньше, или убрать его с рынка для избежания потерь.

(далее…)

Работает ли все еще ваша стратегия?

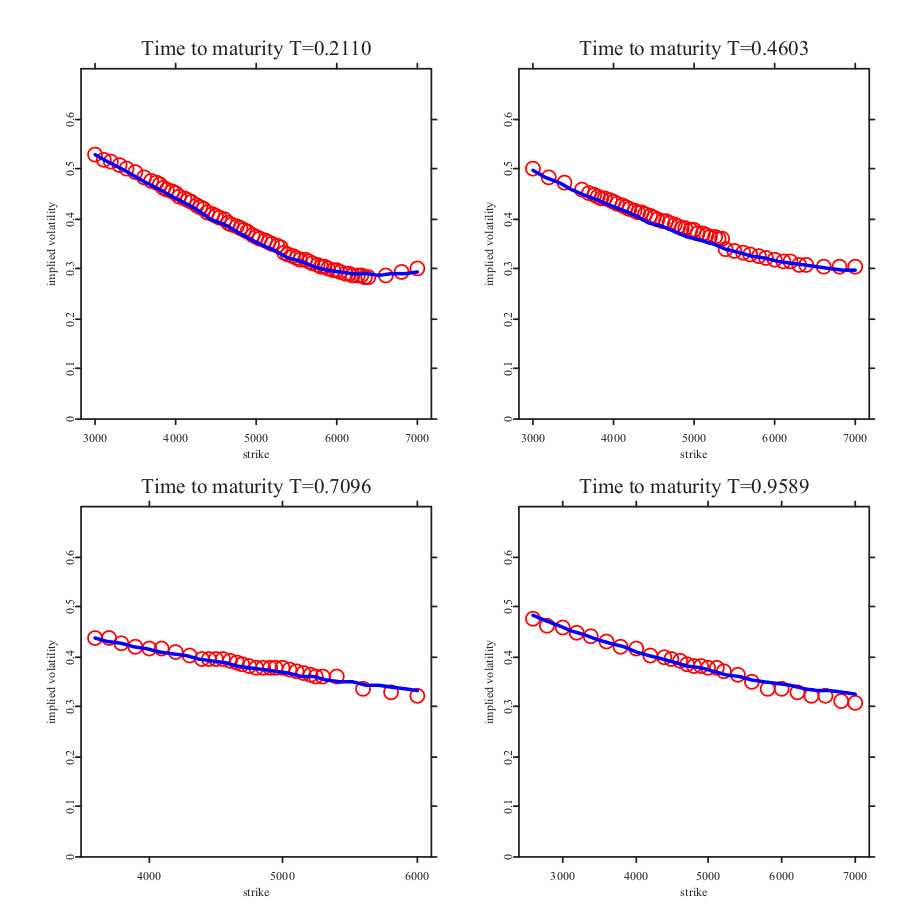

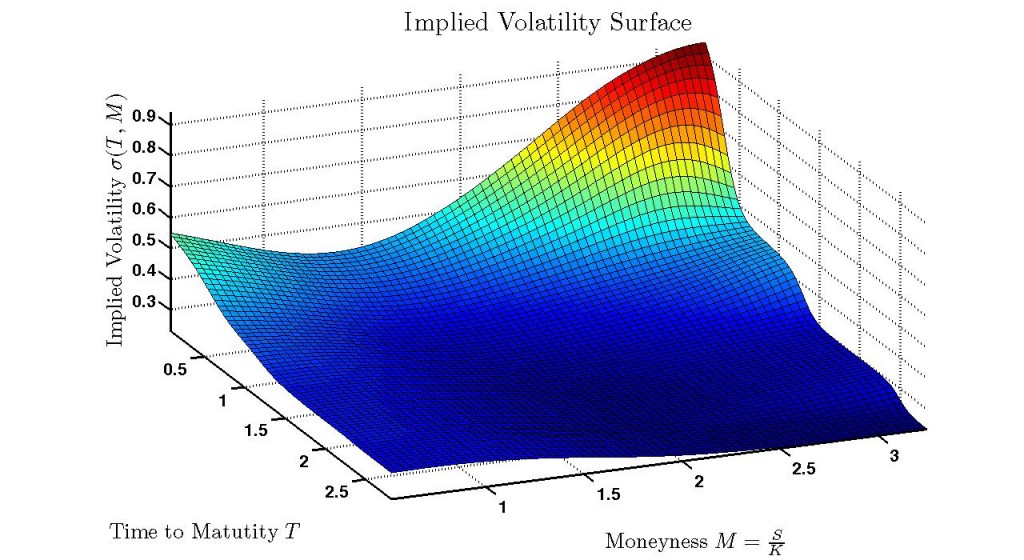

Улыбка волатильности. Модель Бейтса

В прошлой статье про модель Хестона мы отметили, что она обладет недостатком, который проявляется в неточности определения цен опционов на малых сроках экспирации. Здесь мы рассмотрим модель Бейтса, в которой этот недостаток устранен, и она является одной из лучших аппроксимаций, описывающих поведение цен опционов для разных страйков и периодов до экспирации.

(далее…)

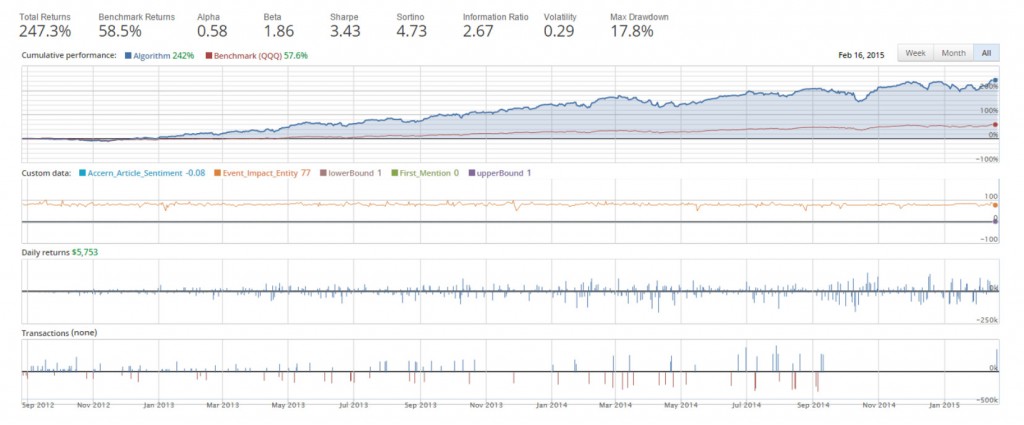

Использование сантимента для предсказания цены акций

В настоящее время набирают популярность автоматические алгоритмы, основанные на исследовании "сантимента" (sentiment) - настроения или мнения аналитиков, журналистов, блоггеров и т.д. о той или иной компании, акции которой торгуются на рынке. Одно из таких исследований провел провайдер данных Accern.com и получил интересные результаты. Сбор данных по сантименту проводился только на одном популярном сайте Quantopian.com, было протестировано около 1,5 миллионов новостей и статей в течение 2,5 лет - с августа 2012 года по февраль 2015 года. Анализ этих данных проводился по следующим детерминированным критериям:

(далее…)

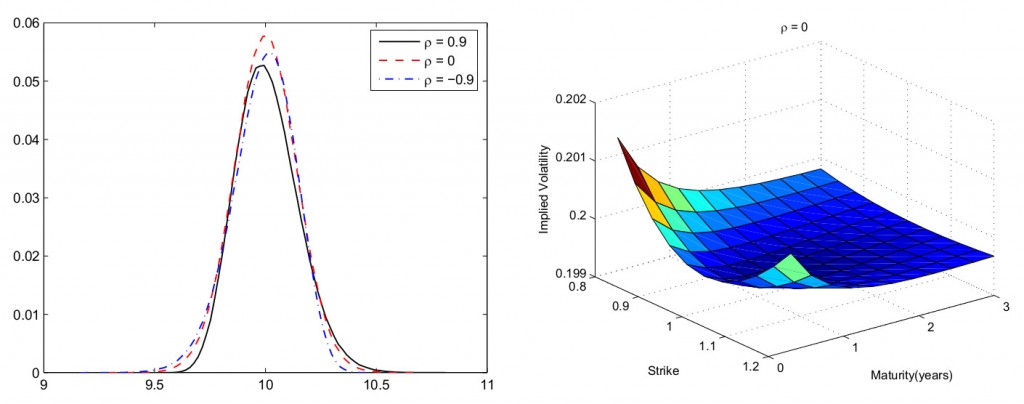

Улыбка волатильности. Модель Хестона

Продолжаем рассматривать алгоритмы построения улыбки волатильности. В этой статье будем находить "справедливые" цены опционов при помощи модели Хестона, которая относится к так называемым моделям стохастической волатильности. Хестон предложил использовать в качестве модели базового актива систему следующих уравнений:

(далее…)

Улыбка волатильности. Ad-hoc Блэк Шоулз

В ряду алгоритмов, используемых в опционной торговле, значительное место занимают стратегии покупки/продажи волатильности. Смысл таких стратегий в покупке опциона, когда волатильность рынка мала, и соответственно, продаже, когда волатильность высока, при постоянном хэджировании базисным активом ( дельта позиции равна нулю).

(далее…)

Публикация записей+рейтинги

На сайте открыта регистрация пользователей, которая позволит желающим размещать посты по теме алготрейдинга (ссылка Register виджета на боковой панели). Авторам необходимо будет руководствоваться правилами публикаций. В дополнение, вы можете сами предложить темы статей, которые после одобрения администратором будут добавлены в рубрики сайта. Можно присваивать рейтинги постам ( нажав на звезды под заголовком). Также начисление рейтингов действует для пользователей, размещающих статьи и оставляющих комментарии. Подробнее об этом можно прочитать здесь.

(далее…)

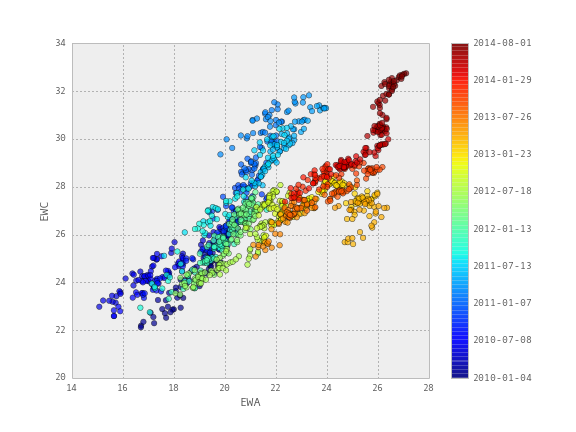

Линейная регрессия с использованием фильтра Калмана

Линейная регрессия часто используется для вычисления пропорции хеджирования в парном трейдинге. В идеальной ситуации коэффициенты этой регрессии - наклон линии регрессии и свободный член (пересечение) остаются всегда постоянными. Однако в реальности все, конечно, не так радужно, и значения этих параметров постоянно меняются во времени. Как правильно вычислять коэффициенты регрессии, чтобы избежать подгонки к текущей ситуации, рассматривается в статье "Online Linear Regression using a Kalman Filter". Для этой цели в данной публикации используется фильтр Калмана.

(далее…)

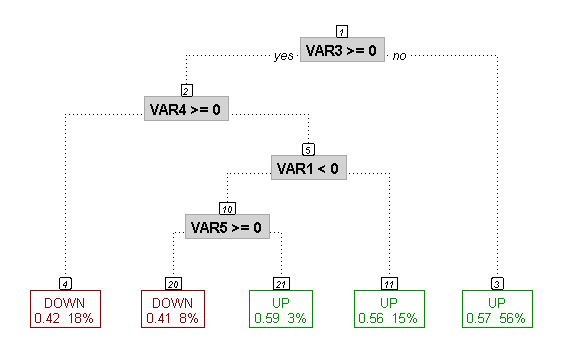

Использование CART в предсказании направления рынка

Интересный подход к предсказанию направления рынка рассмотрен в статье "Using CART for Stock Market Forecasting". Для того, чтобы предугадать движение цены на недельном отрезке используется техника под названием CART (Classification And Regression Trees) - построение классификационного графа (дерева) с целью предсказать значение целевой характеристики (цены) на основании набора объясняющих переменных. CART находит применение во многих областях науки и техники, но применим и в торговле, так как обладает набором свойств, хорошо подходящими для этой цели:

(далее…)

Стратегия "Гэп на открытии"

Небольшое исследование стратегии "Гэп на открытии рынка" в блоге Pawel Lachowicz. Автор случайным образом выбрал 10 акций из состава индекса Доу-Джонса, и провел бэктестирование вышеуказанной стратегии. Основные параметры алгоритма:

(далее…)

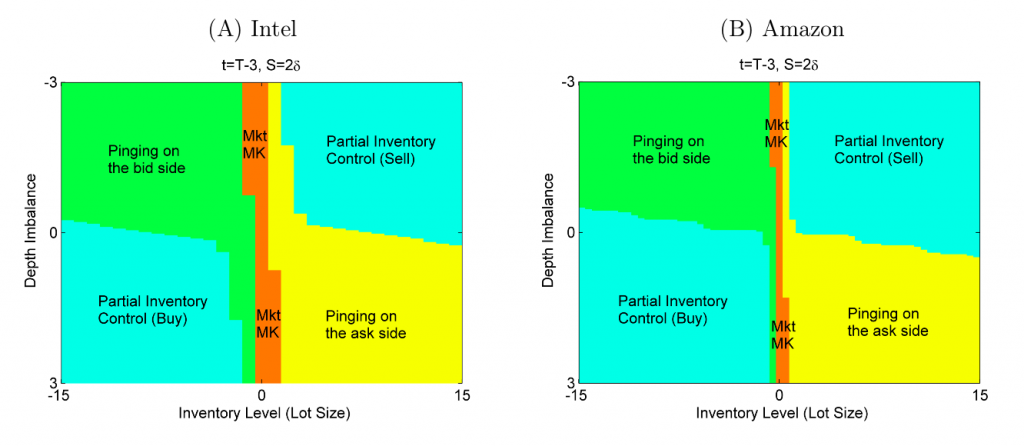

Алгоритмы маркетмейкера. Часть 5

Продолжаем разбирать численное решение уравнения Хамильтона-Якоби-Беллмана. В прошлой части мы составили выражение для оператора  , в котором есть слагаемые, получить значение которых можно из реальных данных. Во-первых, что из себя представляют дифференциальные матрицы

, в котором есть слагаемые, получить значение которых можно из реальных данных. Во-первых, что из себя представляют дифференциальные матрицы  . Это матрицы размерностью

. Это матрицы размерностью  , где, для

, где, для  (согласно определению в части 4) в ячейках [j,j] стоят -1, если

(согласно определению в части 4) в ячейках [j,j] стоят -1, если  и 1 в остальных случаях, в ячейках [j,j+1] стоят 1, если

и 1 в остальных случаях, в ячейках [j,j+1] стоят 1, если  и 0 в остальных случаях, и в ячейках [j,j-1] стоят -1, если

и 0 в остальных случаях, и в ячейках [j,j-1] стоят -1, если  и 0 - в остальных случаях. Как составить матрицу

и 0 - в остальных случаях. Как составить матрицу  , я думаю, вы догадаетесь сами, взглянув на ее определение в части 4 цикла статей.

, я думаю, вы догадаетесь сами, взглянув на ее определение в части 4 цикла статей.

(далее…)

Свежие комментарии